O Trend “Bond Portfolio” é composto por 40% de dívida pública e 60% de dívida privada, repartida em 40% de emitentes com rating Investment Grade (IG) e 20% com rating High Yield (HY).

De acordo com várias estimativas, o ano de 2023 deverá ser um ano de fraco crescimento e de normalização das taxas de inflação, em resultado das políticas monetárias restrictivas dos Bancos Centrais, após a rápida subida das taxas de juro e diminuição da liquidez nas economias.

A conjugação destes factores – abrandamento do crescimento ecónomico e pico da inflação e das taxas de juro – poderá traduzir-se na outperformance das Obrigações, em especial as com melhor rating de crédito (IG) relativamente às Acções, cujas avaliações permanecem vulneráveis à revisão em baixa das estimativas de crescimento dos earnings das empresas, num contexto macroeconómico mais adverso.

Porquê Investir?

As Obrigações IG tendem a exibir mais resiliência durante períodos de correção de mercado (drawdowns mais expressivos):

Fonte: Goldman Sachs Asset Management, based on Bloomberg indexes

Por outro lado, as obrigações de Dívida Privada descontam um cenário bem mais pessimista do que as Acções, reflectido em taxas de default (níveis de incumprimento) implícitas nos respectivos spreads de crédito actualmente exigidos pelo mercado, muito superiores à média histórica. Assim, os actuais níveis são interessantes para ganhar exposição à Dívida Privada, nomeadamente no segmento com melhor rating (IG).

Os spreads de crédito investment grade estreitaram do pico de 15 de Março:

Fonte: Bloomberg, J.P. Morgan Asset Management; data as of 25 April 2023.

O HY está igualmente em níveis historicamente interessantes, mas tendo em consideração a incerteza macroeconómica e a correlação histórica mais elevada com os mercados accionistas, faz sentido uma maior cautela, reflectida na menor exposição no Trend (20%).

Por último, a Dívida Pública, cujas yields subiram igualmente de forma acentuada em 2022, volta a ser interessante enquanto instrumento com rendibilidade e, sobretudo, enquanto instrumento de diversificação, caso a conjuntura macroeconómica venha a revelar-se mais severa do que o esperado.

Porquê agora?

O potencial de retorno total está em máximos em mais de uma década.

Quando as yields eram baixas - ou mesmo negativas – as yields das obrigações de alta qualidade não eram atractivas e não ofereciam potencial de retorno interessante. Mas, após um doloroso ajuste em 2022 devido à subida acentuada e rápida das taxas de juro num ambiente de restrição de política monetária, o segmento IG oferece agora o nível de rendimento mais atractivo em mais de uma década.

De facto, o potencial de retorno total está no limite superior do seu intervalo histórico, especialmente se considerarmos os padrões do período pós-crise financeira global. Esta yield elevada pode oferecer, não só protecção durante os movimentos de redução do risco, mas também ajudar a compensar as descidas dos preços das obrigações, caso as taxas continuem a subir.

Um ritmo mais lento de aperto monetário também implica uma menor volatilidade das taxas, o que tenderá a favorecer o segmento Investment Grade.

Evolução histórica da Yield to Worst:

Fonte: Schroders

Considerando os fundos constituintes, o Trend apresenta as seguintes principais métricas*:

- Yield média: 4.9%

- Duration: 5,4 anos

- Rating médio: A-

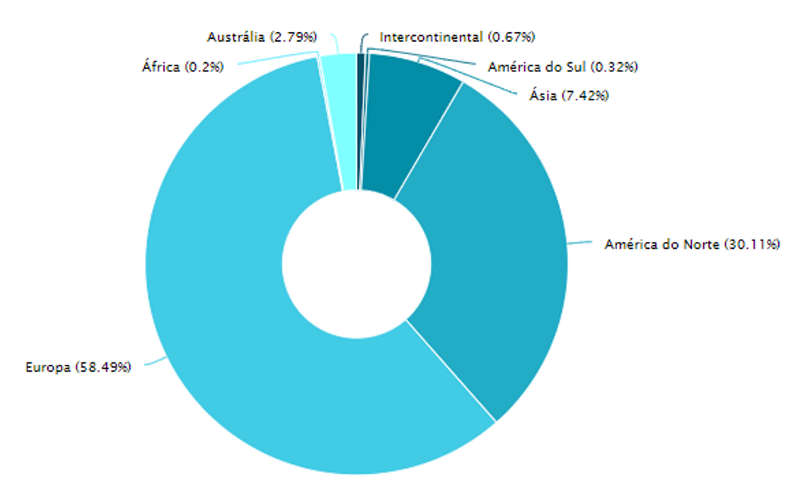

- Alocação geográfica:

*Dados da carteira relativo a 31 de Março 2023

Invista numa carteira diversificada de fundos de investimento de Obrigações, com uma yield média atractiva e um rating de crédito de qualidade Investment Grade.